Giảm giá hàng bán là khoản giảm trừ cho người mua do hàng hóa kém phẩm chất, sai quy cách, lạc hậu với thị hiếu hay không đúng theo yêu cầu trong hợp đồng đã kí kết. Đây là một khoản làm giảm trừ doanh thu, cuối kỳ sẽ được kết chuyển sang tài khoản doanh thu bán hàng để tính ra doanh thu thu thuần trong kỳ. Cùng Kế toán Việt Hưng theo dõi cách hạch toán giảm giá hàng bán ngay sau đây

1. Khái niệm về hạch toán giảm giá hàng bán

– Giảm giá hàng bán là khoản giảm trừ cho người mua do sản phẩm & hàng hóa kém phẩm chất, sai qui cách, lỗi thời với thị hiếu hay không đúng theo nhu yếu trong hợp đồng đã kí kết .

– Trường hợp sản phẩm & hàng hóa xô lệch quá nhiều so với hợp đồng người mua hoàn toàn có thể trả lại hàng loạt số sản phẩm & hàng hóa này cho nhà cung ứng .

2. Quy trình hạch toán giảm giá hàng bán

2.1 THÔNG TƯ 200

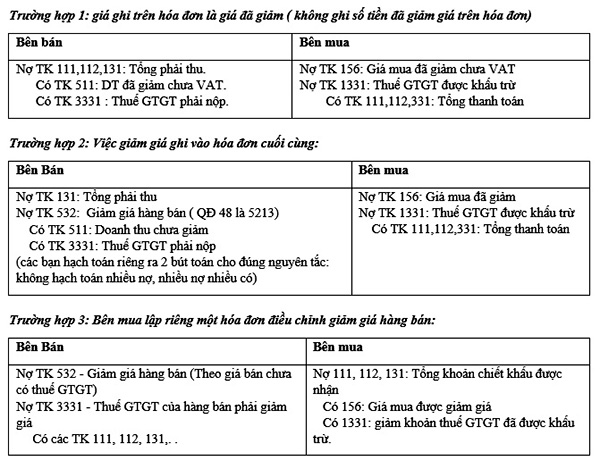

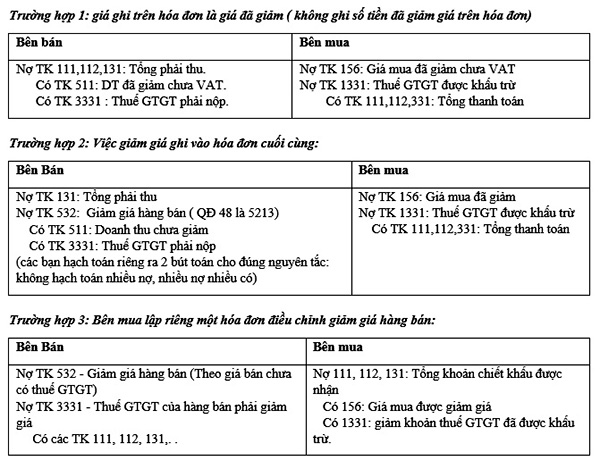

Đối với bên bán hàng

– Khi có chứng từ xác định khoản giảm giá hàng bán cho người mua về số lượng hàng đã bán kém phẩm chất, sai quy cách :

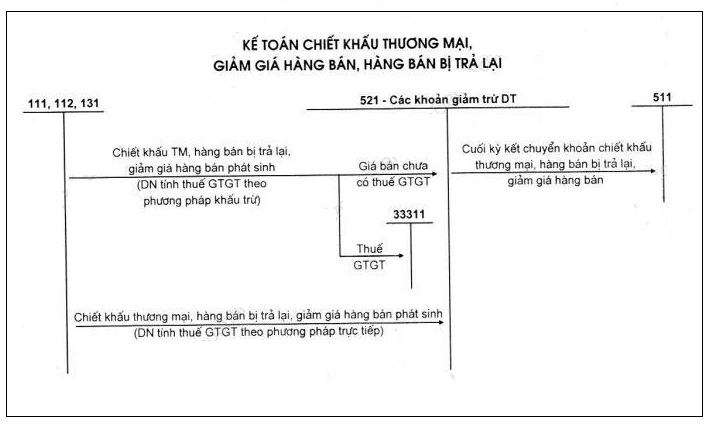

Nợ TK 5213 : Giảm giá hàng bán

Nợ TK 532 : Giảm giá hàng bán

Nợ TK 3331 : Thuế GTGT phải nộp

Có TK 111, 112 : Nếu người mua đã trả tiền

Có TK 131 : Nếu người mua chưa giao dịch thanh toán

– Cuối kỳ kết chuyển sang thông tin tài khoản lệch giá để xác lập lệch giá thuần :

Nợ TK 511 : Doanh thu bán hàng

Có TK 532 : Giảm giá hàng bán theo QĐ 15

Có TK 5213 : Giảm giá hàng bán theo QĐ 48

Đối với bên mua hàng

– Khi được bên bán giảm giá

Nợ TK 111,112 : Thu lại bằng tiền khoản giảm giá

Nợ TK 331 : Ghi giảm khoản phải trả người bán

Có TK 1561 : Giảm giá trị sản phẩm & hàng hóa

Có TK 1331 : Thuế GTGT nguồn vào giảm đi

VÍ DỤ

Ví dụ 1 :

Công ty Tân Long mua 1 lô hàng của Công ty An Tiến. Trị giá lô hàng là 60.000.000, thuế GTGT nguồn vào là 10 %. Chưa giao dịch thanh toán cho nhà phân phối .

– Công ty An tiến giảm giá 2 % trên tổng giá giao dịch thanh toán cho công ty Tân Long

– Kế toán tại Công ty Tân Long Hạch toánBT1 : Khi mua hàng

Nợ TK 1561 : 60.000.000

Nợ TK 1331 : 6.000.000

Có TK 331 : 66.000.000 BT2 : Chiết khấu, giảm giá trên hóa đơn mua hàng được hưởng

Nợ TK 331 : 1.320.000

Có TK 1561 : 1.200.000

Có TK 1331 : 120.000 |

Ví dụ 2 :

Công ty Tân Long bán hàng cho Công ty Cẩm Hà theo số hoá đơn 0000002, Ký hiệu TL / 13P với tổng tiền chưa có Hóa Đơn đỏ VAT là 220.000.000 đ, thuế 10 %. Giá vốn lô hàng : 185.000.000 đ. Công ty Tân Long giảm giá cho Công ty Cẩm Hà là 2 % .

– Kế toán tại Công ty Tân Long phản ánh như sau :

Chúng ta phải định khoản bút toán khi bán hàng:

BT1: Phản ánh doanh thu

Nợ TK 131 : 220.000.000

Có TK 5111 : 200.000.000

Có TK 3331 : 20.000.000 BT2 : Phản ánh giá vốn

Nợ TK 632 : 185.000.000

Có TK 1561: 185.000.000 BT3: Sau đó phản ánh số tiền giảm giá hàng bán

Nợ TK 5213 : 200.000.000 * 2 % = 4.000.000

Nợ TK 3331 : 20.00.000 * 2 % = 400.000

Có TK 131 : 4.400.000

– Kế toán hiểu thực chất quy trình tiến độ để khi công ty không có ứng dụng thì kế toán định khoản tách những nhiệm vụ như vậy trong sổ nhật ký chung .

Còn nếu công ty có ứng dụng thì chỉ cần hạch toán bán ra và ghi 2 % vào dòng tỷ suất chiết khấu khi đó ứng dụng tự tính .

Cuối năm kế toán kết chuyển làm giảm lệch giá BT4 :

Nợ TK 511 : 4.000.000

Có TK 5213 : 4.000.000 |

2.2 THÔNG TƯ 133

Hạch toán giảm giá hàng bán vào bên nợ TK 511 – Doanh thu bán hàng và phân phối dịch vụ ( cụ thể theo TK cấp 2 tương thích ) và cuối kỳ kế toán. Không cần phải kết chuyển sang TK 511 vì khi phát sinh Giảm giá hàng bán đã hạch toán vào bên nợ TK 511 .

Đối với bên bán hàng

– Phản ánh giá vốn hàng bán ghi :

Nợ TK 632 – Giá vốn hàng bán

Có những TK 155, 156, …

– Phản ánh lệch giá bán hàng ghi :

Nợ những TK 111, 112, 131, … Tổng số tiền trên hóa đơn

Có TK 511 – Doanh thu bán hàng và phân phối dịch vụ ( giá chưa có thuế )

Nợ TK 333 – Thuế và những khoản phải nộp Nhà nước ( cụ thể từng loại thuế )

Đối với bên mua

– Nếu thuế GTGT nguồn vào được khấu trừ ghi :

Nợ TK 152, 153, 156 …. : Giá mua chưa có thuế GTGT

Nợ TK 1331 – Thuế GTGT được khấu trừ

Có những TK 111, 112, 331, … : Tổng giá thanh toán giao dịch .

– Nếu thuế GTGT đầu vào không được khấu trừ ghi :

Nợ TK 152, 153, 156, … : Giá mua đã có thuế GTGT

Có những TK 111, 112, 331, … : Tổng giá giao dịch thanh toán .

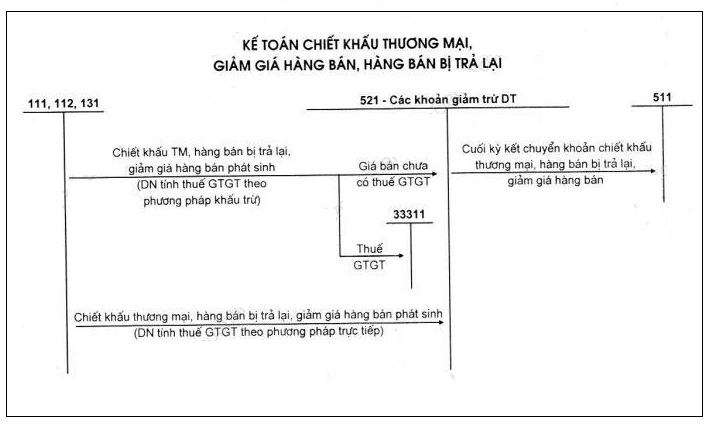

⇒ Như vậy khoản giảm giá hàng bán là một khoản làm giảm trừ doanh thu phát sinh trong kỳ. Ngoài ra khi người mua mua hàng với số lượng lớn bên bán hàng hoàn toàn có thể cho người mua hưởng Chiết khấu thương mại. Số tiền chiết khấu này cuối kỳ cũng được kết chuyển làm giảm trừ lệch giá hạch toán chiết khấu thương mại

THAM KHẢO: Các Khóa học kế toán Online tại Việt Hưng

Trên đây là Quy trình định khoản giảm giá hàng bán theo thông tư 200 – TT 133 mà Kế toán Việt Hưng muốn chia sẻ đến cho các bạn đọc – Tham gia ngay Khóa học Kế toán Online tương tác cao 1 Kèm 1 học viên trực tiếp cầm tay chỉ việc sau 30 ngày cam kết tự làm được nghề.

0

0

Bình chọn

Bình chọn