Khái quát về chiết khấu ? Chiết khấu chưa triển khai ?

Chiết khấu được xem là một thuật ngữ được dùng thông dụng trong nghành nghề dịch vụ kinh doanh thương mại. Chiết khấu là một nhiệm vụ tín dụng thanh toán thời gian ngắn của ngân hàng nhà nước thương mại tuy nhiên, không phải ai cũng hiểu được khái niệm chiết khấu là gì, những phân loại cũng như cách tính chiết khấu. Chiết khấu chưa thực thi là một loại hình triết khấu khá phổ cập. Bài viết dưới đây Luật Dương Gia sẽ giúp người đọc tìm hiểu và khám phá chiết khấu chưa triển khai là gì cũng như đưa ra ví dụ đơn cử về chiết khấu chưa thực thi.

Tư vấn luật trực tuyến miễn phí qua tổng đài điện thoại: 1900.6568

1. Khái quát về chiết khấu:

Để hiểu về chiết khấu chưa thực thi thứ nhất tất cả chúng ta cần có cái nhìn tổng lực về chiết khấu. Có nhiều định nghĩa khác nhau về triết khấu. Về cơ bản ta hoàn toàn có thể hiểu chiết khấu là gì trải qua những nghiên cứu và phân tích đơn cử sau đây.

Khái niệm chiết khấu:

Chiết khấu là một nhiệm vụ tín dụng thanh toán thời gian ngắn của ngân hàng nhà nước thương mại, trong đó người mua chuyển nhượng ủy quyền quyền sở hữu những sách vở có giá chưa đến hạn giao dịch thanh toán cho ngân hàng nhà nước thương mại để nhận lấy một khoản tiền bằng giá trị đến hạn trừ đi cống phẩm chiết khấu và hoa hồng phí. Theo lao lý của pháp lý Nước Ta đã đưa ra định nghĩa về chiết khấu như sau : “ Chiết khấu là việc mua có kì hạn hoặc mua có bảo lưu quyền truy đòi những công cụ chuyển nhượng ủy quyền, sách vở có giá khác của người thụ hưởng trước khi đến hạn thanh toán giao dịch ”.

Chiết khấu trong tiếng Anh gọi là gì?

Chiết khấu trong tiếng Anh gọi là Discount.

Các loại giấy tờ có giá thực hiện chiết khấu:

Xem thêm: Định giá chiết khấu và bớt giá là gì? Các chiến lược định giá chiết khấu.

Theo Luật những công cụ chuyển nhượng ủy quyền năm 2005 lao lý về công cụ chuyển nhượng ủy quyền với nội dung đơn cử như sau : “ Công cụ chuyển nhượng ủy quyền là sách vở có giá ghi nhận lệnh giao dịch thanh toán hoặc cam kết giao dịch thanh toán không điều kiện kèm theo một số tiền xác lập vào một thời gian nhất định ”. Công cụ chuyển nhượng ủy quyền được triển khai chiết khấu gồm có những loại công cụ đơn cử như sau : – Hối phiếu là công cụ chuyển nhượng ủy quyền được thực thi chiết khấu : Hối phiếu chính là công cụ của tín dụng thanh toán thương mại, là một giấy nợ phát sinh trong quan hệ thương mại, dùng để xác nhận cho người cầm nó ( người thụ hưởng ) một trái quyền thời gian ngắn về tiền so với người thụ lệnh khi giấy nợ đến hạn. Hối phiếu có hai loại cơ bản sau đây : Hối phiếu đòi nợ và hối phiếu nhận nợ. – Các sách vở có giá khác gồm có : Tín phiếu Ngân hàng Nhà nước ; Trái phiếu nhà nước ; Trái phiếu được nhà nước bảo lãnh ; Trái phiếu Chính quyền địa phương ; Kì phiếu, tín phiếu, chứng từ tiền gửi, trái phiếu do tổ chức triển khai tín dụng thanh toán phát hành theo qui định Ngân hàng Nhà nước ; Kì phiếu, tín phiếu, trái phiếu do tổ chức triển khai khác phát hành và được chiết khấu theo đúng lao lý của pháp lý hiện hành.

Các hình thức chiết khấu bao gồm các hình thức cụ thể như sau:

– Mua có kì hạn sách vở có giá : Mua có kì hạn sách vở có giá được hiểu là việc ngân hàng nhà nước mua và nhận chuyển nhượng ủy quyền quyền sở hữu sách vở có giá chưa đến hạn giao dịch thanh toán từ người mua. Bên cạnh đó thì người mua cam kết sẽ mua lại sách vở có giá đó sau một khoảng chừng thời hạn xác lập tại hợp đồng chiết khấu. – Mua có bảo lưu quyền truy đòi sách vở có giá : Mua có bảo lưu quyền truy đòi sách vở có giá được hiểu cơ bản kà việc ngân hàng nhà nước mua và nhận quyền sở hữu sách vở có giá chưa đến hạn thanh toán giao dịch từ người mua, người mua có nghĩa vụ và trách nhiệm hoàn trả so với số tiền chiết khấu, lãi chiết khấu và những ngân sách hợp pháp khác có tương quan đến hoạt động giải trí chiết khấu .

Xem thêm: Chiết khấu tiền mặt là gì? Phân biệt với chiết khấu thương mại?

Trong trường hợp ngân hàng nhà nước không nhận khá đầy đủ số tiền giao dịch thanh toán từ người có nghĩa vụ và trách nhiệm thanh toán giao dịch sách vở có giá.

Ưu điểm của chiết khấu:

– Chiết khấu là một loại nhiệm vụ ít rủi ro đáng tiếc, năng lực tịch thu nợ của ngân hàng nhà nước là khá chắc như đinh. Ưu điểm này xuất phát từ đặc thù của hối phiếu là có tính bảo vệ cao cho người thụ hưởng. – Chiết khấu là hình thức tín dụng thanh toán khá đơn thuần, ít phiền phức so với ngân hàng nhà nước, bởi thủ tục và tiến trình cho vay khá đơn thuần. Chiết khấu sẽ không làm ngừng hoạt động vốn của ngân hàng nhà nước và thời hạn chiết khấu ngắn ( thường nhỏ hơn 90 ngày ) và ngân hàng nhà nước thương mại hoàn toàn có thể khá thuận tiện xin tái chiết khấu hối phiếu ở Ngân hàng có nhu yếu về vốn. – Tiền cấp cho người mua khi chiết khấu thường thì sẽ được chuyển vào thông tin tài khoản tiền gửi của người mua, thế cho nên nó lại tạo nguồn vốn cho ngân hàng nhà nước.

Hạn chế của chiết khấu:

– Thứ nhất, ngân hàng nhận chiết khấu nhưng hối phiếu giả mạo hay hiểu đơn giản đó là những hối phiếu không thực sự xuất phát từ một quan hệ thương mại nào mà do một số người tự ý phát hành giả dể lừa đảo ngân hàng.

– Thứ hai, những chủ thể là người chịu nghĩa vụ và trách nhiệm giao dịch thanh toán sách vở có giá bị mất năng lực giao dịch thanh toán trước khi và khi sách vở có giá đến hạn giao dịch thanh toán ( rủi ro đáng tiếc tín dụng thanh toán ) .

Xem thêm: Điểm chiết khấu âm là gì? Đặc điểm và ví dụ về điểm chiết khấu âm

2. Chiết khấu chưa thực hiện:

Khái niệm chiết khấu chưa thực hiện:

Chiết khấu chưa thực thi hay còn được gọi là lãi suất vay chưa triển khai. Khoản chiết khấu chưa triển khai được hiểu là tiền lãi hoặc phí trên một khoản vay, đã được thu bởi một tổ chức triển khai cho vay nhưng chưa được tính là cống phẩm ( hoặc thu nhập ) của tổ chức triển khai. Thay vào đó, bắt đầu khoản chiết khấu chưa thực thi này sẽ được ghi nhận là nợ phải trả ( liability ). Khi vòng đời của khoản vay tiến triển, những phần tương ứng của phí hoặc lãi thu được sẽ được vô hiệu khỏi bên nợ phải trả của bảng cân đối kế toán và được tính là thu nhập. Nếu khoản vay được những chủ thể trả hết sớm, phần lãi chưa triển khai phải được trả lại cho người vay.

Chiết khấu chưa thực hiện hay lãi suất chưa thực hiện trong tiếng Anh gọi là gì?

Chiết khấu chưa thực thi hay lãi suất vay chưa thực thi trong tiếng Anh gọi là : Unearned Discount / Unearned Interest.

Tìm hiểu về chiết khấu chưa thực hiện:

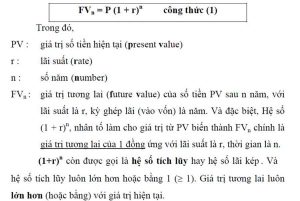

Một khoản chiết khấu chưa thực thi ghi nhận những khoản khấu trừ lãi suất vay trước khi được phân loại là thu nhập kiếm được trong suốt thời hạn của khoản nợ chưa trả. Sau đó, theo thời hạn, chiết khấu chưa triển khai sẽ tạo ra sự ngày càng tăng doanh thu của những chủ thể là người cho vay và giảm nợ phải trả .

Xem thêm: Dòng tiền chiết khấu (Discounted Cash Flow – DCF) là gì?

Ví dụ cụ thể về chiết khấu chưa thực hiện:

Ngân hàng tín thác của Snuffy đã cho công ty môi giới của Ernie vay tiền. Là một phần của ngân sách trả trước của khoản vay, công ty môi giới của Ernie được nhu yếu phải trả khoản phí kinh tế tài chính là 6 % trên tổng số tiền vay. Tổng số tiền cho vay là 10.000 đô la và sẽ được hoàn trả sau 5 năm trả góp hàng tháng. Số tiền phí kinh tế tài chính được Ernie trả trước là 600 đô la. Ban đầu, Ngân hàng tín thác của Snuffy đã ghi nhận khoản chiết khấu chưa triển khai 600 đô la như một khoản nợ phải trả trên sổ sách của mình. Vì công ty môi giới của Ernie trả khoản vay 60 lần ( 12 lần mỗi năm trong 5 năm ), tựa như 1/60 trong số 600 đô la sẽ được xóa khỏi phần nợ phải trả ở bảng cân đối kế toán và được ghi nhận là thu nhập.

Giải thích thuật ngữ liên quan:

– Khái niệm nợ phải trả : Nợ phải trả là thứ mà một người hoặc công ty nợ, thường là một khoản tiền. Nợ phải trả được xử lý theo thời hạn trải qua việc chuyển những quyền lợi kinh tế tài chính gồm có tiền, sản phẩm & hàng hóa hoặc dịch vụ. Chuẩn mực kế toán Nước Ta VAS đưa ra định nghĩa đơn cử như sau : “ Nợ phải trả là nghĩa vụ và trách nhiệm hiện tại của doanh nghiệp phát sinh từ những sự kiện và thanh toán giao dịch đã qua mà doanh nghiệp phải thanh toán giao dịch từ những nguồn lực của mình ”. Nợ phải trả của một doanh nghiệp gồm có những khoản nợ phải trả thường thì, dự trữ nợ phải trả và nợ tiềm tàng. Các khoản nợ phải trả thường thì được phản ánh trên bảng cân đối kế toán là những khoản nợ được xác lập chắc như đinh về thời hạn và giá trị, như mua sản phẩm & hàng hóa chưa trả tiền cho người bán, vay ngân hàng nhà nước hay phải trả công nhân viên. Dự phòng nợ phải trả là khoản nợ phải trả chưa có sự chắc hắn về giá trị và thời hạn nhưng đã có những ước tính đáng an toàn và đáng tin cậy, còn nợ tiềm tàng là khoản nợ phải trả chưa có sự chắc như đinh về thời hạn, giá trị và không có ước tính đáng tin cậy. Ví dụ đơn cử theo pháp luật hiện hành, những công ty kiến thiết xây dựng phải trích lập dự trữ Bảo hành những khu công trình kiến thiết xây dựng không vượt quá 5 % tổng giá trị khu công trình. – Nợ phải trả trong tiếng Anh gọi là gì ? Nợ phải trả trong tiếng Anh gọi theo 1 số ít cách là liabilities hay account payable.

– Phân loại nợ phải trả:

Nợ phải trả được trình diễn trên bảng cân đối kế toán theo thời hạn nợ, gồm có nợ thời gian ngắn và nợ dài hạn. Nợ thời gian ngắn được hiểu là những khoản nợ có thời hạn trả vòng một năm. Nợ thời gian ngắn thường gồm có những khoản nợ phát sinh trong quy trình hoạt động giải trí kinh doanh thương mại hàng ngày của doanh nghiệp, đơn cử như nợ phải trả người bán, nợ phải trả công nhân viên, thuế và những khoản phải nộp nhà nước, ứng trước của người mua, ngân sách phải trả, … Nợ dài hạn được hiểu là những khoản nợ có thời hạn trả trên một năm. Nợ dài hạn của doanh nghiệp thường gồm có vay dài hạn ngân hàng nhà nước, trái phiếu phát hành và nợ thuế gia tài kinh tế tài chính.